2023年1月から開始したPayPay証券の少額投資の推移を公開します。

※本記事にはアフィリエイト広告が含まれています

記事内容は以下の通りになります。

- ◇2024/1/27時点のPayPay証券ポートフォリオ

- ◇2023/1/27~20241/27時点の投資銘柄のチャート

- ◇TMF(Direction20年超米国債ブル3倍)について

- ◇配当金&株主優待について

- ◇投資方針について

◇2024/1/27時点のPayPay証券ポートフォリオ

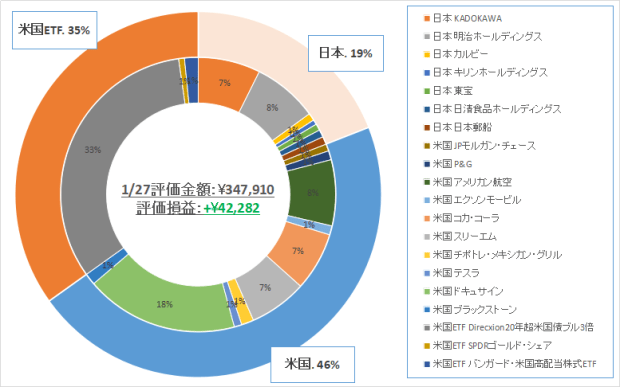

2024年1月27日時点のポートフォリオは次の通りです。

現在の投資元本は¥305,628、評価金額は¥347,910となっております。

評価損益は+¥42,282でした。

割合としては、日本株:19%、米国株:46%、米国ETF:35%となっております。

前回1/14公開からの追加購入はありません。

含み損益は+¥46,749→+¥42,282と含み益が¥4,000ほど減少しました。PayPay証券を始めてから投資元本は30万円越えましたが、株式市場は堅調に推移しておりますが、年末は円高→年始から円安も進んでおり、全体的には評価額が増加する結果となりました。含み益+13%をキープです(^^)

PayPay証券での購入手数料などを調べた結果、1回1銘柄に¥20,000ずつの購入が効率良さそうです。しばらくはこの購入を実践していきます。

積立設定も可能で銀行口座よりはPayPayと相性がよさそうですが、もう少し低額購入でも手数料が抑えることができそうです。

※PayPay証券も新NISAに対応していますが、米国株メインの場合、節税効果は薄まってしまいますのでご注意ください。

PayPay証券について知りたい人はコチラの記事も参考にしてください。

PR広告

◇2023/1/27~20241/27時点の投資銘柄のチャート

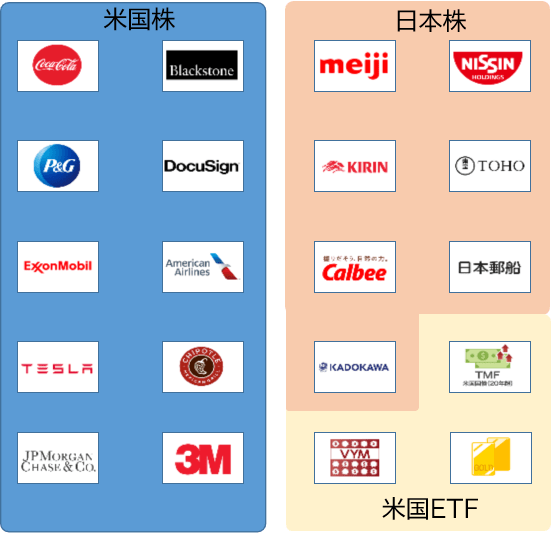

私がPayPay証券で購入している銘柄は全部で20銘柄になります。銘柄は以下の通りで、米国株:10銘柄、日本株:7銘柄、米国ETF:3銘柄としています。

PayPay証券では厳選された銘柄から自分でピックアップして購入することになります。超有名企業ばかりなので、聞いたことある企業なので身近に感じることができますね。

PayPay証券アプリ上ではチャートなどは外部サイトにつなげないと確認できない仕様です。Google Financeや、株式情報アプリでリスト化してまとめて見れるようにするのが手早くチャートチェックするのによさそうです。

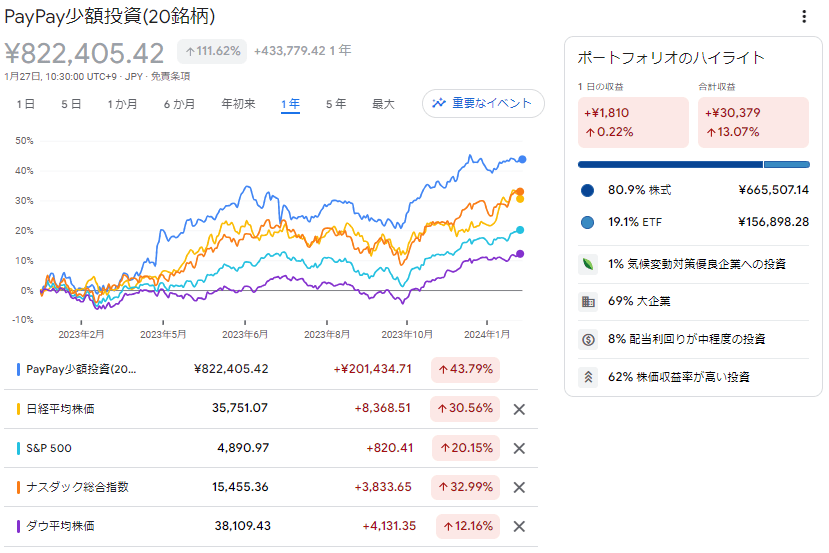

20銘柄を保有した場合の1年分のチャートをまとめてみます。リスト化することで日経平均や、S&P500などの指数と比較してパフォーマンスを見ることができます。

まだ保有株数は少なくて、TMFが14株、KADOKAWAとカルビーは8株、アメリカン航空は12株、ドキュサインは6株、コカ・コーラが2株、3Mが1株になっています。それ以外は各銘柄1株にも届いていないので金額は無視して、%で見ることにします。1年間では約43.8%のプラスの推移となっていて、日経平均30.6%、S&Pの20.2%よりは良いパフォーマンスとなっています。

前回1/14の記事と比較すると、1/22-23に日銀会合、1/25に米国GDP発表などがありました。決算時期でもあったので、各社の決算情報も出ておりました。年始から日経、米国市場ともに好調に推移しております。

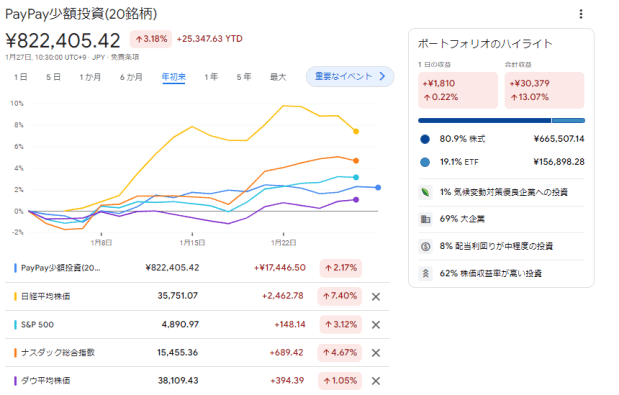

年始からのチャート推移はこちら↓

日経平均が突出して7%も上昇していますね。

◇TMF(Direction20年超米国債ブル3倍)について

TMFは米国ETFの一つで、米国債に3倍のレバレッジ(実際の値動きの3倍になるように取引を行うこと)をかけた商品になります。

国債は国が発行する債券(ある利率で期限付きで借入を行い、期限がきたら償還(しょうかん)されるもの)になります。債権は株券と比較すると、リスク・リターンが抑えられ安定した運用ができると言われています。

現在の市場予想では、すでに利上げ停止、24年の早ければ5月ごろ?に利下げ局面に突入するなどが出てきていますね。24年は債券は上がりやすいと思っているので、今のうちにまとめて買うのもよいかと考えています。

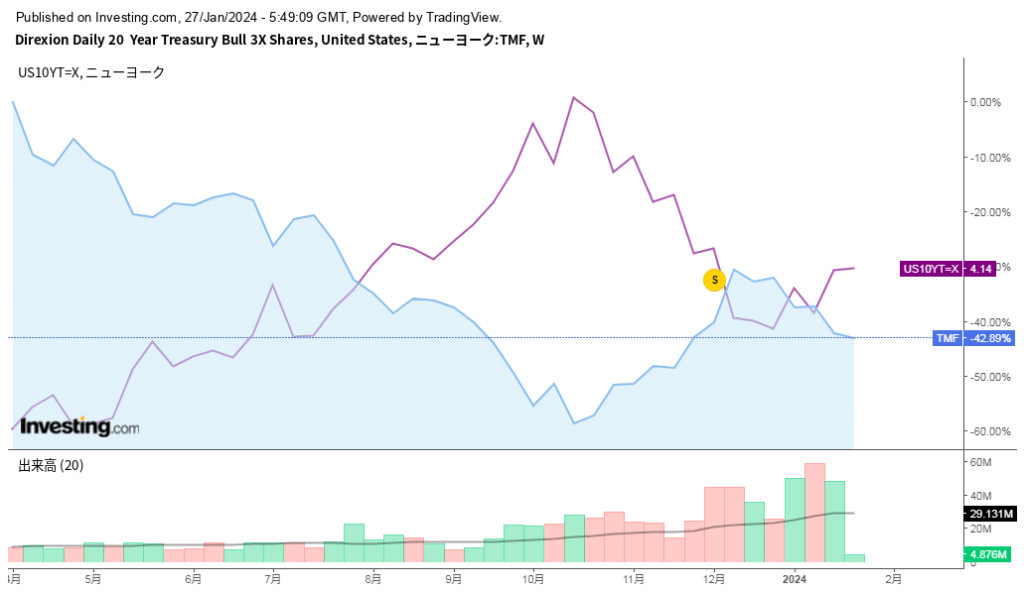

↓のチャートは米国10年金利(ローソク足)とTMF(紫の線)の5年分のチャート比較になっていて、きれいな逆相関の関係になっています。TMFは過去最低価格をつけいていた状況なので値上がり時の期待値も大きいです。

最近は米国債に注目集まってきているような気もしますね。長期金利が5%前後で推移していましたが、3.9%前後になっています。

↓のチャートはTMF(青ライン)と米国債10年金利(紫ライン)のここ1年ほどのチャート推移と出来高になります。

利上げ局面から潮目が変わってきましたので、出来高で見ても買われている状況(赤い棒グラフ)になっていましたが、金利上昇に合わせて売られていますね。

今回レポートを書いている時点では、投資元本¥113,000に対して、+¥428とぎりぎり含み益になっています。底値からはだいぶ上がってきていますが、まだまだ上昇余地はあるので、引き続き保有していきます。

PR広告

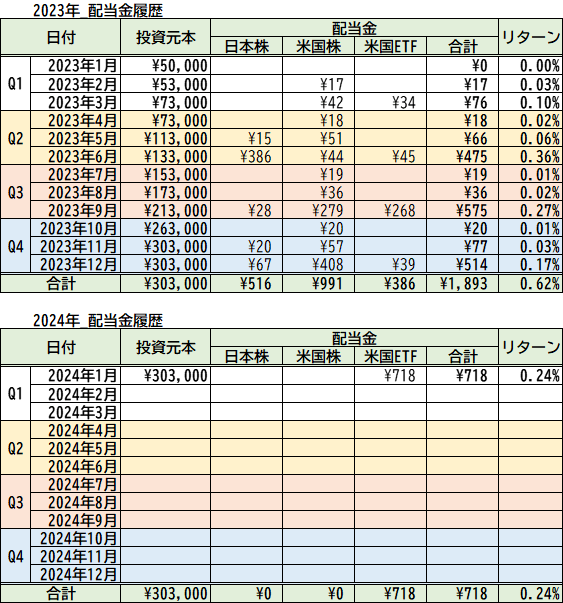

◇配当金&株主優待について

1/27時点までで得られた配当金を月ごとにまとめております。

配当金は、米国株と日本株、米国ETFからの配当相当金が毎月で入金があります。

投資元本¥303,000に対して累計で¥2,611となりました。

配当金は前回からの追加配当はありませんでした。

![]() 「権利付き最終日」にご注意!

「権利付き最終日」にご注意!

配当金をもらうためには「権利付き最終日」に注意しましょう。

この日より前に株を保有していないと次の配当のタイミングで配当金がもらえません。せっかく買ってワクワクしていたのに配当金がもらえないということがないように注意が必要です。

毎月配当金の連絡がくるのはうれしいですね。配当金の金額以上に精神的なリターンがあるような気がします。投資をするうえでも定期的な楽しみがあるのは、長く続けていくうえで重要なポイントだと思います。

株主優待については現在のところありません。100株や300株まで日本株を増やすまではガマンですね。今のペースだといつになるのか。。。

◇投資方針について

PayPay証券の少額投資を始めてもうじき1年になります。

これまでの方針は

- 毎月の投資金額は2万円ほどを比較的割安なものを購入する

- 基本は長期保有による配当金と株主優待を狙っていく

という内容で行っていました。

2024年からの新NISAが始まります。毎月の入金を新NISAに割り当てるため、PayPay証券への追加入金は止めようと思います。入金額も30万円を超えてキリが良さそうなのも理由の一つです。

現時点では明確な方針は決めていませんが、2024年はこれまでの投資元本の30万円を元手にトレードをして利益追求してみようと考えています。(新NISAで積立していくので、同じことをしてももったいないので)

方針が決まったら改めて記載しておきます。

現在の方針としては、

これまでずっと追いかけていた20銘柄に対して、売買を行いキャピタルゲインを狙っていく作戦です。

あとは

・利確のタイミング(+何%)をどうするか

・再度買い入れのタイミングをどうするか

を決めて運用開始予定です。

前回記事はコチラPayPay証券のポートフォリオ公開(2024/1/14)

コメントを残す